お役立ちコラム

2023/10/11

法人税とは?節税方法についても解説

税制優遇・節税

法人税とは法人の所得に対して課せられる税金です。

法人税には様々な種類があり、法人税の仕組みを理解することが節税や事業の健全化に繋がります。

今回は法人税の基礎知識について解説致します。

法人税とは?

法人が商品やサービスを販売して得た利益には税金が発生します。

この税金を法人税と言います。

法人が儲かったら、儲けに対して発生する税金が法人税です。

よく混同されることがありますが、所得税は「個人」の所得に対してかかる税金になります。

また、法人税は間接税ではなく直接税です。

なので税務署に直接税金を納める必要があります。

法人税の種類

法人を経営している時にかかる、法人税以外の主な税金について解説します。

法人を経営していると、法人事業税や法人住民税といった法人に関連する税金も発生します。

法人の儲けに係る税金は、法人税以外に「法人住民税」、「法人事業税」の2種類から構成されています。

法人税と法人事業税、法人住民税は、法人が納める税金の代表で「法人3税」と呼ばれています。

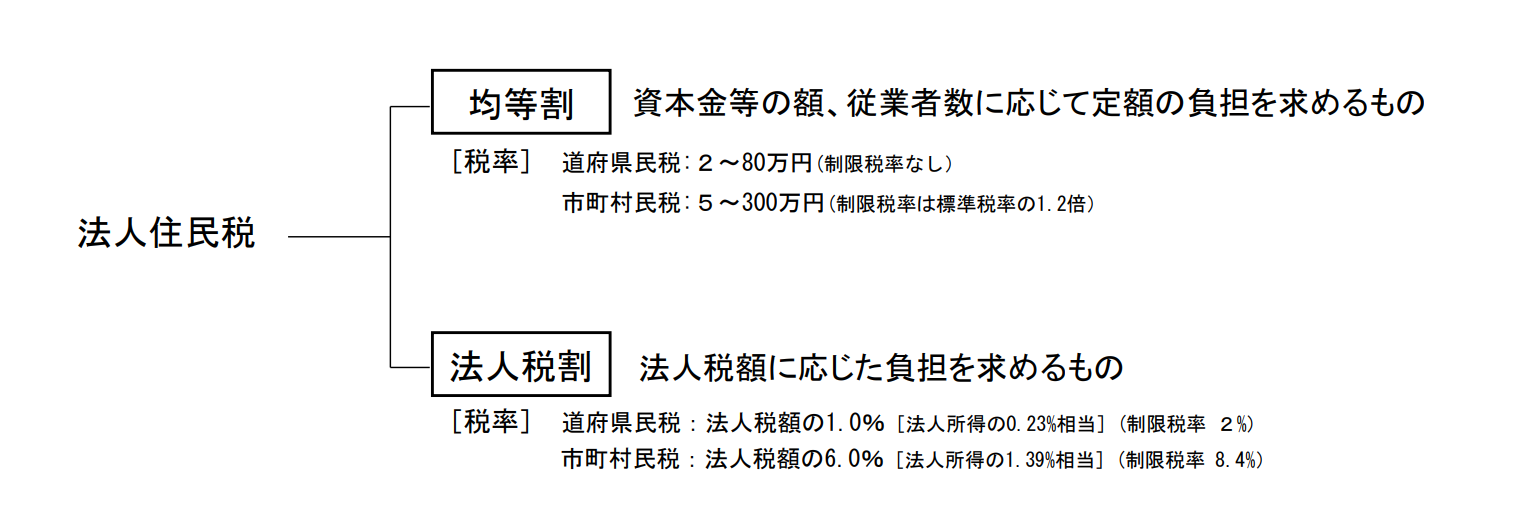

法人住民税

法人住民税は、「地方税」という扱いになります。

法人であっても自治体の公的サービスを享受しているという視点から、

法人の事業所がある地方自治体に課税され納付の義務を負うことになります。

道府県民税と市町村民税があり、事務所等を有する法人に、

その事務所等が所在する都道府県及び市町村がそれぞれ課税するものです。

資本金等の額、従業者数に応じて定額が課される均等割、法人税額に応じて課される法人税割があります。

参考:総務省 法人住民税の概要

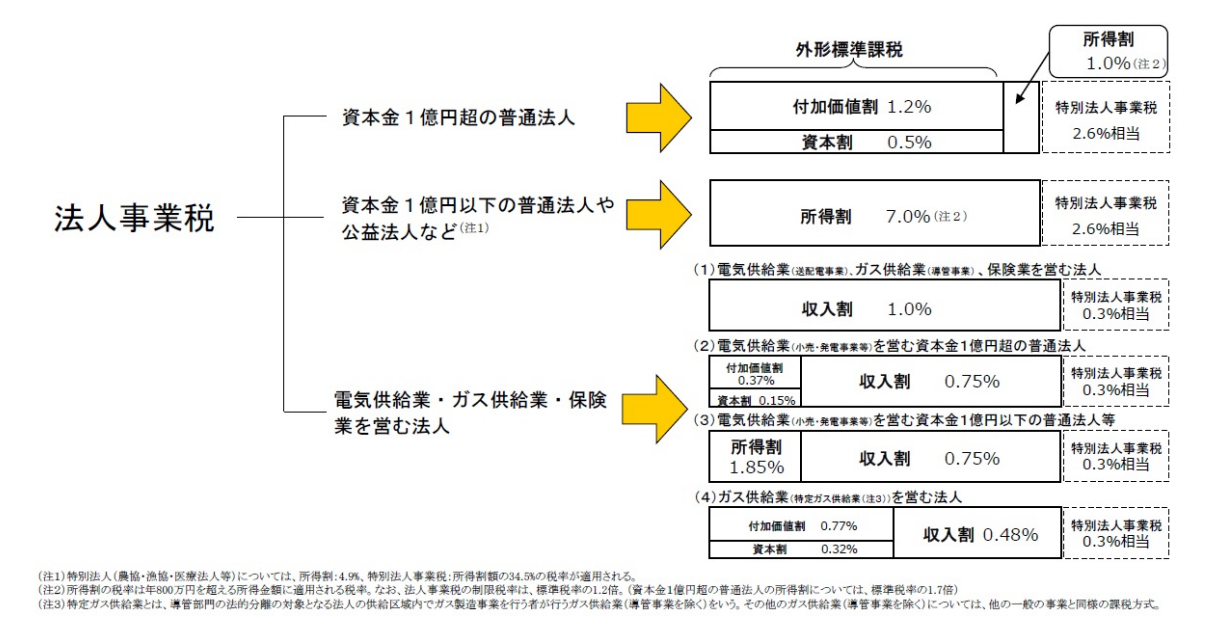

法人事業税

法人事業税とは、法人が行う事業活動に対して、

事務所や事業所が所在する都道府県が法人に課する税金のことをいいます。

事業を行う法人は、国、都道府県、市町村の道路や施設など行政のサービスを受けて事業を行っています。

事業税は、このような公共サービスを利用する法人も、必要な経費を分担すべきであるという考え方に基づいた税金です。

資本金1億円超の普通法人に対しては、付加価値額に応じた付加価値割、資本金等の額に応じた資本割、

所得に応じた所得割が課され、資本金1億円以下の普通法人等に対しては、所得割のみが課されます。

このほか、電気供給業(小売電気事業等及び発電事業等を除く)、

ガス供給業、保険業を営む法人に対しては、収入金額に応じた収入割が課されます。

参考:総務省 法人事業税の概要

法人税の節税方法

法人税は累進課税制度が適用されていないので、一定の所得を超えると法人税率が上がる仕組みとなっています。

益金から損金を差し引いて求めるのが会社の所得であるため、

節税の基本は「益金を減らす」「損金を増やす」ということになります。

法人税の主な節税方法について解説します。

損金を増やす

損金は法人税を考えるときに必要となる概念であり、法人の純資産を減らす原価・費用・損失のことを指しています。

事業年度中に発生した益金から損金を差し引いたものが法人の課税所得となり、法人税を計算するベースとなるのです。

事業活動においてかかった費用のすべてが損金として認められるわけではありません。

たとえば、法人の役員に賞与を支給する場合、一定のルールを満たさなければ、損金として算入できません。

これは会社都合で不当に利益を圧縮するのを防ぐためです。

実際の支出された費用と、税法上の損金は異なるという点を押さえておきましょう。

ただし、必要な備品の購入など、適切に損金を算入するのであれば問題ないため、

損金として計上できるものを増やしていくことが節税対策においては大切です。

益金を減らす

益金を減らす方法の基本として、仕入時の割引の扱い方があります。

仕入時に大量仕入することにより割引を受けた場合の処理方法です。

仕入れた際に割引をしてもらった時は、その分の金額を「雑収入」として仕訳をする場合が多くあります。

しかし雑収入にすると益金が増えることとなってしまいます。

そこで雑収入ではなく、「棚卸資産」の減額として処理をします。つまり仕入の減額として扱うということです。

会計処理の手間はありますが、益金を減らすという意味では有効な手段です。

また、売上を計上する時期をずらすことで節税へとつなげる方法もあります。

具体的には、売上計上の基準を、商品を検収した時点で売上とする検収基準へ切り替えます。

検収基準にすることで、出荷や納品の時点で売上とする場合と比べ、売上計上の時期を後ろ倒しにできます。

法人税の算出は事業年度ごとに行われます。

そのため、翌年に売上計上の時期をずらせば、当年分の課税所得を減らすことができます。

特別控除を活用する

特別控除を活用することで、税金そのものを減額することができます。

特別控除には、雇用促進税制と中小企業投資促進税制の2つがあります。

地方創生の一環でもある雇用促進税制は、本社の機能拡充や移転を行う事業主が対象です。

認定されると1人あたり最大で90万円の控除が受けられます。

また、中小企業投資促進税制は、機械などの設備や投資にかかった費用を計上したり、

税額控除を一定額受けたりできる制度です。

機械などの設備投資と言う点で、太陽光発電システムの導入は法人税の節税に活用することができます。

中小企業投資促進税制について詳しくは以前執筆したこちらのコラムをご覧ください。

最後に

太陽光発電まるごと安心本舗は株式会社サンエーが運営しております。

弊社は再生可能エネルギー事業の他、電気設備工事事業、次世代LED事業等、

お客様の生活の質を向上できるよう多岐に渡って事業を展開しております。

「エネルギー問題の解決につながるような取り組みをビジネスの中で実現したい」そんな思いから

「化石燃料の奪い合いのない社会」をつくるために社員全員で最善のご提案をさせていただきます。

お問い合わせは下記より宜しくお願い致します!

太陽光発電の設置に関するご相談はこちら

相談するお問い合わせ

自家消費型太陽光発電は

【法人のお客様向け】サービスです。

まずはお気軽に

お問い合わせください。

平日9:00~18:00 ※携帯電話からもOKです

無料で簡易お見積する